Estos son los últimos cambios que el COVID19 trae en la seguridad social agraria y el sistema fiscal

Unión de Uniones informa que el pasado día 22 de abril, el Gobierno publicó un nuevo Real Decreto-Ley, el 15/2020, que implica cambios importantes en el tratamiento a los agricultores, tanto en cuestiones de seguridad social, concretamente en el ámbito del SETA, como en temas fiscales, con la posibilidad de declarar 2020 en estimación directa sin tener que mantenerse tres años en dicho régimen.

Para el ajuste de la economía y la protección del empleo, se establece una medida extraordinaria con objeto de flexibilizar, de forma temporal, el uso del Fondo de Promoción y Educación de las Cooperativas con la finalidad de paliar los efectos del Covid-19

A los trabajadores del Sistema especial para trabajadores por cuenta ajena agrarios se les aplicará una reducción del 19,11 % a las cuotas resultantes durante los periodos de inactividad en 2020, a aquellos que hubiesen realizado 55 jornadas reales cotizadas en 2019.

El Boletín Oficial del Estado publicó el pasado 22 de abril el Real Decreto-Ley 5/2020, de medidas urgentes complementarias para apoyar la economía y el empleo frente al impacto ocasionado por el COVID-19, que contempla medidas que afectan de manera directa a los agricultores y ganaderos. Unión de Uniones recoge las novedades más importantes. Leer Más…

Si hay contagio de COVID19 por el trabajo la responsabilidad recae sobre la empresa

Unión de Uniones insiste a los agricultores que contraten mano de obra para sus explotaciones en que hay que tomar todas las precauciones, cumplir las normas y proporcionar equipos de protección a los trabajadores, siempre, pero especialmente ahora

La organización valora las facilidades para disponer de mano de obra agraria, pero espera ver los resultados en el campo.

Unión de Uniones de Agricultores y Ganaderos, ante la publicación del Real Decreto-Ley 13/2020 este miércoles 8 de abril valora las facilidades que ofrece en la contratación para solucionar el problema de falta de mano de obra en el campo para determinadas cosechas y tareas agrarias, necesidad que la organización había puesto en evidencia ya la semana pasada. No obstante, considera que habrá que esperar a ver sus resultados para evaluarlo finalmente. Leer Más…

Los autónomos agrarios no se recuperan tras la crisis

En 2019, solo hay 9 autónomos agrarias más que en 2013.

Unión de Uniones de Agricultores y Ganaderos, tras analizar los últimos datos de afiliación a la Seguridad Social de la Tesorería General, resalta que el número de autónomos agrarios en alta no se ha recuperado tras la crisis, a pesar de sí haberlo hecho en otros sectores económicos.

Unión de Uniones, de acuerdo con los datos publicados por el Ministerio, subraya cómo la afiliación de autónomos dedicados a la agricultura y ganadería cayó alrededor de un 13%, hasta colocarse en su cifra más baja en septiembre de 2013 con una afiliación media en dicho mes de 259.450 personas.

Desde entonces hasta ahora, la afiliación de autónomos en el sector agrario ha tenido una tendencia plana y con oscilaciones mínimas, nunca superiores al 0,6% respecto a la de septiembre de 2013. De hecho, los autónomos agrarios en septiembre de 2019, – último dato contemplado – han sido 259.459, es decir, sólo 9 más que entonces. Leer Más…

Hasta el 30 de octubre para que los afectados por la DANA soliciten la moratoria de las cuotas a la Seguridad Social

Este pasado lunes, el Ministerio de Trabajo publicó la Resolución que autoriza a las empresas y autónomos afectados por las incidencias climáticas graves (y también incendios) de estos pasados meses solicitar la demora de un año en el pago a las cuotas a la seguridad social, lo que tendrá que hacerse a más tardar el 30 de octubre próximo.

El Real Decreto-ley 11/2019, que establecía ciertas medidas para paliar los daños provocados por la gota fría y los incendios de esta primavera-verano, dictaba la posibilidad conceder determinadas moratorias de las cuotas a pagar a la seguridad social para las empresas y trabajadores por cuenta propia que hubieran resultado afectados (en los ámbitos territoriales marcados por la norma). Concretamente, los autónomos pueden solicitar a la Tesorería de la Seguridad Social diferir 12 meses el abono de las cotizaciones de 6 meses a pagar por todas las contingencias.

La Tesorería ha emitido ahora una resolución con instrucciones para poder tramitar esta solicitud, según la cual las primeras cuotas para las cuales las empresas pueden pedir la moratoria son las del mes de septiembre de 2019; no obstante, para los autónomos, serán las de octubre. Leer Más…

Los autónomos pagarán entre 144 y 168 euros más de seguridad social en 2019 según el Gobierno

Son las cifras apuntadas en el preacuerdo alcanzado con asociaciones de autónomos, en el que faltan muchas cosas por cuajar y, entre ellas, como afecta a los trabajadores agrarios por cuenta propia del SETA.

Unión de Uniones se hace eco de las informaciones del Gobierno acerca del principio de acuerdo alcanzado con las asociaciones de autónomos ATA y UPTA sobre la cotización del régimen de autónomos para el próximo año. La consecuencia directa del mismo sería una subida de la cuota en el RETA que sería de entre 12 y 14 euros mensuales: si bien las asociaciones de autónomos cifran en 63 euros anuales, lo que pagarían más los trabajadores por cuenta propia según han informado públicamente, por contingencias comunes.

La subida, menor de la propuesta inicialmente por el Ministerio de Empleo según fuentes de las asociaciones, vendría derivada por un lado del incremento de la base mínima de cotización en un 1,25% (que no se distancia de lo que anualmente se ha venido subiendo), y del tipo de cotización que se aplicaría a la misma, que aún no ha sido cerrado, pero que se apunta que estaría entre el actual 29,8% y el 31,4 % que era la propuesta inicial con la que el Gobierno entró en las negociaciones. Leer Más…

La entrada en vigor de los presupuestos 2018 sube la cuota de autónomos un 1,4%.

La tarifa plana se amplía al segundo año para autónomos en pueblos de menos de 5.000 habitantes.

Mañana entra en vigor la Ley de Presupuestos Generales del Estado para 2018, que entre otras cuestiones tiene como efecto la actualización de las cuotas a la seguridad social; ya que hasta ahora, se venían manteniendo las vigentes en 2017 al estar prorrogadas las cuentas del Estado.

Según los cálculos de Unión de Uniones, el efecto que se produce es el aumento de las bases de cotización a partir del 1 de agosto de este año, en un 1,4 %, lo que tiene a su vez la consecuencia de un incremento proporcional sobre las cuotas a pagar en el Régimen de Autónomos.

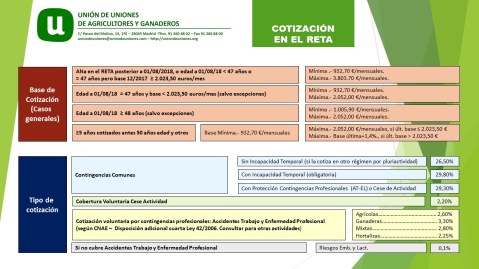

Si hablamos de los autónomos no incluidos en el SETA (Sistema Especial de Trabajadores Agrarios por cuenta propia), y nos limitamos a la nueva base mínima de cotización, de 932,70,80 € al mes y sólo a la cobertura de las contingencias comunes y las cotizaciones voluntarias por Accidente de Trabajo y Enfermedad Profesional (para explotaciones agrícolas), se pasaría de pagar 269,5 €, a 273,3 €.

En el SETA considerando la misma base mínima, con la cobertura de las contingencias obligatorias, más las cotizaciones voluntarias por Incapacidad Temporal y por Accidente de Trabajo y Enfermedades Profesionales (para explotaciones agrícolas), pasaríamos de una cuota al mes de 227,7 a 229,9 euros.

Al final, moviéndonos es esas coberturas, un autónomo del SETA pagaría 38,2 € más al año y uno del RETA “normal” unos 45,6 € más al año. No obstante, si se escogen bases de cotización mayores, o se añaden otro tipo de coberturas (por ejemplo, el cese de actividad), aunque la proporción de la subida sería la misma, la cuantía a pagar sería mayor.

Por otra parte, la subida de las bases de cotización, en este caso las del Régimen General implica también subir el tope de rendimientos netos anuales para poder darse de alta en el SETA. Una de las condiciones exigidas es que el rendimiento neto anual de la explotación por cada titular no supere el 75 % de la base máxima del Régimen General, al aumentar esta a los 3.803,20 € al mes, el tope para estar en el SETA queda fijado a partir de la entrada en vigor de la Ley de Presupuestos en 34.228,8 euros anuales.

Tarifa Plana en los pueblos de menos de 5.000 habitantes.

Unión de Uniones informa también que otra de las novedades que trae la nueva Ley de Presupuestos para 2018 es la ampliación de la llamada tarifa plana de autónomos para los que estén empadronados y realicen su actividad en un municipio que tenga menos de 5.000 habitantes.

Como es sabido, la tarifa plana consiste en la aplicación de bonificaciones o reducciones de las cotizaciones a la seguridad social para aquellos autónomos que se dan de alta “de nuevas” en el Régimen (no deben haber estado en el RETA en los dos años anteriores o en los tres anteriores si alguna vez ya se beneficiaron de esta medida).

En los 12 primeros meses del alta es cuando mayores son las reducciones, de manera que si se escoge cotizar por la base mínima la cuota de contingencias comunes a pagar es de 50 € y si se elige una base de cotización mayor se aplica una reducción del 80 %. A partir de ahí las reducciones y bonificaciones van reduciéndose al 50 % los 6 meses siguientes y al 30 % los 6 meses posteriores, con otra ampliación para jóvenes y mujeres.

La modificación introducida permite seguir beneficiándose durante el segundo año (los meses 13 al 24, ya que del 1 al 12 se benefician todos) de la tarifa plana de 50 euros o de la reducción del 80 % (según el caso) para los autónomos que a fecha de alta estén empadronados en pueblos de menos de 5.000 habitantes, que realicen su actividad profesional en él mismo (lo que se comprobará con el alta en el Censo de Obligados Tributarios) y que se comprometan a mantener el empadronamiento durante 4 años y la actividad al menos durante dos.

Recordamos por último que el mecanismo de tarifa plana no se aplica para autónomos colaboradores, ni para los que combinen su actividad con un trabajo por cuenta ajena.

Desde el día 1 de octubre los trabajadores autónomos, incluidos los agrarios, deben realizar todos sus trámites con la seguridad social por vía electrónica

Unión de Uniones recuerda que según la Orden Ministerial ESS/214/2018, de 1 de marzo que modifica la Orden ESS/484/2013 reguladora del Sistema de Remisión Electrónica de Datos (Sistema RED) en el ámbito de la Seguridad Social, a partir del próximo 1 de octubre de 2018, todos los trabajadores por cuenta propia o autónomos deberán incorporarse a dicho Sistema para realizar todos sus trámites con la seguridad social a través de vía electrónica. La gestión puede hacerse bien directamente, o a través de alguna entidad autorizada RED.

El trabajador autónomo dispondrá de un período transitorio de seis meses desde la entrada en vigor de la norma para que la obligación del uso de medios electrónicos sea efectiva. Los autónomos tienen seis meses, desde el 1 de abril, para prepararse. Leer Más…

La prórroga de los Presupuestos congela, de momento, la cotización de autónomos

Unión de Uniones informa de que las cotizaciones a la Seguridad Social de los trabajadores autónomos se van a mantener de momento congeladas debido a que se está funcionando con la prórroga de los Presupuestos Generales del Estado para 2017. Así lo contempla la Orden ESS/55/2018, de 26 de enero, por la que se desarrollan las normas legales de cotización a la Seguridad Social, desempleo, protección por cese de actividad, Fondo de Garantía Salarial y formación profesional para el ejercicio 2018, que se publicó en el BOE a finales de enero pasado.

Prácticamente los únicos cambios se deben a la entrada en vigor de la ampliación de la tarifa plana para autónomos, aprobadas en la Ley de Reformas Urgentes del Trabajo Autónomo y el incremento de las cuotas empresariales que se paga por los trabajadores agrarios por cuenta ajena contratados, que se deriva de la progresiva aproximación de las cotizaciones de este régimen especial al régimen general (decidida desde hace tiempo al margen de los Presupuestos Generales de cada año).

De momento, por lo tanto, se da un respiro a los autónomos que no verán subir sus cotizaciones, aunque si se aprueban unos nuevos presupuestos del Estado para 2018, se aplicarán los aumentos que son habituales cada año, como ya sucedió a mediados de 2017.

A continuación, se puede encontrar una explicación de los elementos básicos de las cotizaciones que pagamos los agricultores y ganaderos a la seguridad social, teniendo en cuenta que el Sistema de Seguridad Social es muy complejo y que necesariamente se ha tenido que prescindir de determinados casos y circunstancias especiales. Leer Más…

Las pensiones mínimas de jubilación suben 2 euros al mes

Teniendo en cuenta que según los datos del FEGA casi un 40 % de los beneficiarios de la PAC son mayores de 65 años, no cabe duda de que el tema de las pensiones de jubilación es de bastante interés en el sector. Por este motivo, Unión de Uniones recoge en su página lo dispuesto en el Real Decreto 1079/2017, de 29 de diciembre, sobre revalorización de las pensiones del sistema de la Seguridad Social, publicado el pasado 30 de diciembre, que contempla un incremento general de las mismas del 0,25 % para 2018. Se trata del quinto año consecutivo en el que el Gobierno aprueba el aumento mínimo establecido por la Ley.

Este porcentaje de aumento del 0,25 % se aplica a las pensiones contributivas de incapacidad permanente, jubilación, viudedad, orfandad y en favor de familiares del sistema de la Seguridad Social en su modalidad contributiva, que hayan sido iniciadas antes del 1 de enero de 2017, y siempre que no se acumulen con otras pensiones. El tope máximo de estas pensiones se establece en 2.580,1 euros mensuales (14 pagas). Por encima de esa cuantía, no hay revalorización.

El aumento se aplica a la cuantía que tuvieran las pensiones a fecha de 31 de diciembre de 2017. Leer Más…

Entra en vigor la ampliación de la tarifa plana de 50 euros para la cotización de autónomos

- Se reduce de cinco a dos años el requisito de no haber estado de alta como autónomo

- Los autónomos podrán darse tres veces de alta y de baja en el mismo año y pagarán desde el día que se den de alta, no desde el primero de mes, como hasta ahora pasaba

Unión de Uniones recuerda que han entrado en vigor con el inicio del nuevo año determinadas cuestiones que afectan a los autónomos con motivo de publicación de la Ley 6/2017, de 24 de octubre, de Reformas Urgentes del Trabajo Autónomo. De esta manera, los trabajadores que se den de alta como nuevos autónomos a partir del 1 de enero de 2018, pueden acogerse a la ampliación a un año de la tarifa plana de 50 euros, tal y como ya informamos en su momento el página web. La reducción se extiende hasta 24 meses: 50% los siguientes seis meses y del 30%, por otros seis meses.

Se pueden acoger a la tarifa plana los nuevos autónomos y quienes no hayan estado en alta como trabajadores por cuenta propia en los dos años inmediatamente anteriores (tres años para quienes ya disfrutaron de la reducción y quieren volver a beneficiarse). Esta es otra de las novedades que ha entrado en vigor al inicio de año, ya que hasta ahora se requería un mínimo de cinco años.

En su primer año de aplicación, el Ministerio de Trabajo ha previsto que la medida beneficie a 140.500 trabajadores autónomos, de ellos, lo que supondrá un ahorro en la cotización de los autónomos de 202,4 M€.

Otras novedades

No obstante, Unión de Uniones señala que no es esta la única novedad. Además de la ampliación de la tarifa plana recogida por la Ley 6/2017, también se producen algunas modificaciones de interés en el régimen de autónomos incluidas en la Orden ESS/1310/2017, de 28 de diciembre, publicada el pasado 30 de diciembre.

Así, por ejemplo, se rebajan los recargos por retraso en los pagos de cotizaciones a la Seguridad Social, que pasan del 20% al 10% si se paga en el primer mes natural siguiente.

En materia de altas, bajas y cotización en el Régimen de Autónomos, los trabajadores autónomos podrán darse tres veces de alta y de baja en el mismo año. Además, pagarán desde el día efectivo en que se dan de alta o de baja en el RETA y no desde el primer día del mes en que se inicia dicha actividad, como ocurría hasta ahora.

Desde hoy, los trabajadores por cuenta propia podrán cambiar hasta cuatro veces en el mismo año su base de cotización de forma que puedan adecuar la cotización a las modificaciones de los ingresos de la actividad autónoma a lo largo de cada ejercicio.

1,3 millones de autónomos han usado la tarifa plana

Desde que se pusiera en marcha con el Real Decreto-Ley de apoyo al emprendedor y de estímulo al crecimiento y a la creación de empleo que aprobó el Consejo de Ministros el 22 de febrero de 2013, la tarifa plana de 50 euros de cotización a la Seguridad Social para nuevos autónomos ha beneficiado desde su puesta en marcha a 1,3 millones de trabajadores por cuenta propia (1.306.986).

Las comunidades autónomas con más beneficiarios son: Andalucía (244.319), Cataluña (218.793), la Comunidad de Madrid (181.211) y la Comunidad Valenciana (148.923). En Castilla-La Mancha han sido 55.874, según los datos del Ministerio de Empleo.